涂山娱乐网主页

2019年以来资本市场显著回暖,A股市场大幅上涨带动投资收益向好,上市险企净利润同比大增。

五大上市险企发布的2019年一季报数据显示,中国人寿、中国人保、中国平安、中国太保、新华保险等五大险企共计实现净利润862.84亿元,较去年同期的508.30亿元同比大增70%。

其中,国寿实现归母净利润增长92.6%至260.34亿元,增幅最大。中国平安实现归母净利润455.17亿元,同比增长77.1%,相当于每天净赚超5亿元。

细数险企净利润大增功臣,当数权益投资。例如,数据显示,中国平安一季度投资收益为466.13亿元,同比大增533%,是利润表收入项下增长最快的科目。

中国人寿亦表示,净利润大幅增加是受境内股票市场大幅上涨影响,公司公开市场权益类投资收益同比大幅增加。

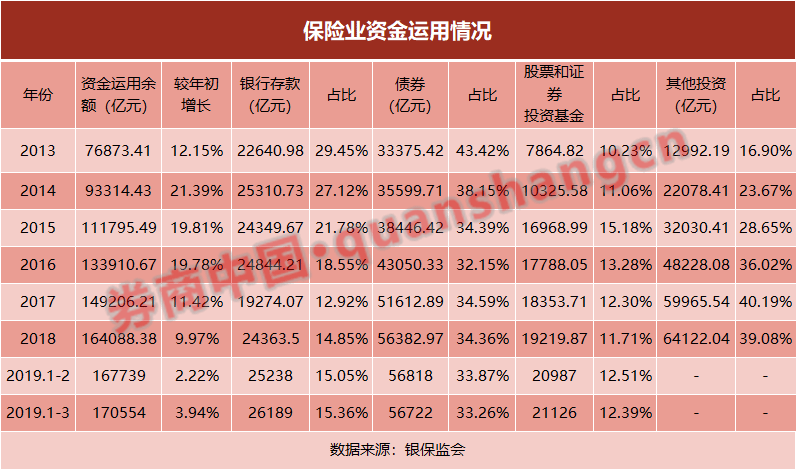

那么,握有逾17万亿投资资产的保险资金如何投资股票?随着上市公司一季报披露,保险资金2019年一季度权益投资路径浮出水面。

险资权益加仓放缓,转向结构性机会

据Wind数据统计,已披露一季报的上市公司重要流通股东中,保险机构重仓股持股市值为1.32万亿元,剔除中国平安集团对平安银行的持股以及中国人寿集团对中国人寿的持股,险资重仓股市值为6409亿元。

尤其值得注意的是,虽然一季度持仓市值增加了891.7亿元,但持仓数量减少了16.6亿股。

险企持仓市值增加有两个原因,一是主动加仓,二是权益投资上升导致的仓位被动上升。

具体到一季末时点的权益布局,现有信息显示险企更加谨慎。中国银保监会近日发布的数据显示,截至2019年3月末,保险资金规模达17万亿,其中12.39%的资金量即2.11万亿元投资于股票和证券投资基金。该数据较2月末的规模小幅增长139亿元,在投资规模中的占比由2月末的12.51%降至12.39%。

从规模占比来看,12.39%的占比仍高于2018年末的11.71%的占比,距离2015年牛市15.18%的占比还有一定距离。但占比环比下降和投资额仅升139亿元,意味着险资目前已经进入权益投资谨慎布局阶段。

有保险公司投资部门负责人告诉记者,考虑到去年底A股股票估值已至历史低位,公司去年末有战术性加仓,但是加仓金额在整个资产中的占比并不算多。这也是保险资金配置的主流思路。在今年3月举行的险企年度业绩发布会期间,上市险企谈及2019年投资布局思路时均强调了关注长久期资产,注重资金配置安全性。

券商中国记者了解到,在今年一季度的上涨行情中,有险资已经将部分偏情绪性的超跌反弹个股做了减持,一方面兑现投资收益,另一方面也认为接下来涨势可能会弱化。

与此同时,不少保险资管人士认为一季度快速上涨势头告一段落,年内后续为震荡市的概率很大,险资重点转向结构性机会,加强对行业、公司的挖掘,加大对核心资产的持有。

重仓银行股,青睐地产股、医药股

国金证券今年3月发布的研报显示,保险机构持股风格以主板为主,重仓“金融、地产、消费”,偏好“流动性好、股息率高、盈利能力强”的个股,目前披露的季报数据也展现了这一投资偏好。

金融股中的银行股是保险资金最青睐的投资标的。截至2019年一季末,保险资金持有的银行股共计325.85亿股,持仓市值达3375.36亿元,占目前保险持仓总市值的53%。

招商银行、浦发银行、兴业银行、民生银行、工商银行为险资持股比例比较集中的银行股,险资持仓市值分别为854.07亿元、655.72亿元、577.72亿元、553.36亿元和274.39亿元。